发布日期:2024-11-18 22:06 点击次数:120

作者郑孝杰 编辑袁畅

李蓓,现状如何?

这位“言辞锐利”的女性基金经理,曾经一度是私募行业最有眼球的大V,一篇文章既出,阅读量爆棚。

但今年以来,李蓓愈发低调,发言频率比过往低了不少。

然而,对李蓓管理的私募产品的关注,并未消失于市场的视线。

无论是产品回报曲线,还是规模起伏,抑或这位宏观对冲基金经理的操盘思路,都是瓦解关注的焦点。

伴随着多位大牌基金经理在最近一个月创下净值新高,李蓓是否也位列其中?

答案,或许超出诸多投资者的“预期”。

业绩有待突破

来自销售渠道的总结信息显示:截至11月8日,业内表现出色的私募机构产品并不包括李蓓发起的私募机构旗下的产品。

甚至在某知名第三方渠道网站中,年内盈利的产品也没有出现她的名字。

而李蓓发起的机构显然是有产品在该渠道挂牌的。

所以,大概率的可以推测,她们在部分渠道挂牌的代表产品,很有可能在2024年的盈利并不明显。

“巅峰”过去已三年

而这种并不亮眼的表现,似乎已经不止今年了。

此前两年,一些代销渠道给出的净值信息显示,她旗下的一些代表性产品,比如宏观对冲的产品,回报比较平淡。

事实上,李蓓自己的公众号文章也承认,其产品曾出现阶段性亏损。

在她今年初的公开表述中,提及她管理的宏观对冲产品“今年的跌幅大于沪深300小于中证500,去年年中高点以来的最大回撤达到了25%。”(下图)

普通投资人可能不明白这个回撤的幅度。

上证指数从2023年中高点到2024年1月23日的最大回撤是18.99%;

沪深300指数从2023年中高点到2024年1月23日的最大回撤是不到22.5%;

李蓓提及的对冲产品的回撤幅度,是比沪深300这样的宽基指数还厉害的。

原因有待考证

由于外界并不了解李蓓的具体操作,所以,她过去三年投资上,究竟在哪些方面“吃了亏”,又在哪些方面获了利,外部无从总结。

但综合她自己的公开言论,可以发现,大致有几方面可能是值得发掘的线索。

2022年5月,她在公众号文中提及,“过去一个多月,A股尤其以中证500为代表的制造业细分龙头股票,经历了融资爆仓,雪球敲入,私募止损的被动卖盘集中宣泄,进入10年一遇的绝对低估区间。”

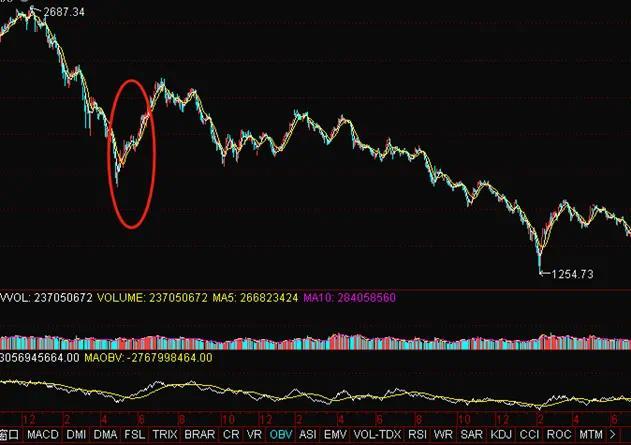

后续事实证明,这个判断短期内还算“不错”,从22年4月到22年 7月,中证500从1714点反弹到2302点,反弹了30%。

不过22年7月后,中证500指数又从2300点以上一路跌到今年2月份的1254.73点,这一路跌幅最大接近45%了。

中小盘股在2022年后的结构性超跌,没有被预计到。

2023年3月和6月,李蓓在公开文章中两次提及对地产行业的判断,

其中6月那篇《关于地产的再讨论》里提及,“看好现在(2023年6月)还没有暴雷的地产企业,很多市值会新高。”

这个判断,到目前也没有实现。

相反,即便是经历了2024年秋季的“绝地反击”,大部分A股地产企业的市值不仅未创新高,相反甚至还没有达到2023年上半年的水平。

当然,对于一只宏观对冲产品,它可以投资的资产有很多,不限于股市,可以运用的投资工具也很多,下跌往往也意味着一些投资机会。

但那些重要宏观变量、重要资产类别的趋势判断,往往是不太好错的。

尤其是对于往往会涉及一些期货或衍生品投资的宏观对冲产品来说。

规模压力和主动追加申购

净值不振,往往带来规模的收缩,这点是私募界的常态。

同样是来自业内销售渠道的信息,李蓓管理的部分资管产品规模在年内有下降的苗头。

一些渠道的信息称,相关产品的规模高点出现于2023年二季度,但历经连续一年多的净值表现后,目前部分产品规模缩水开始显现。

当然,截至最新,李蓓管理的总规模仍然在100亿元以上(基金业协会数据)。

这或许表明,她依然还有很多“粉丝”,很多投资者在她的产品里“坚守”,

一些媒体的报道还称:李蓓在最新与投资人沟通中透露了连续三周“注资”产品的行动。

“我个人也持续连续三周加仓了基金。我想,现在要做的就是保持耐心,然后交给时间,等待太阳逐渐升起,鲜花盛放,毒蘑菇消散。” 李蓓在沟通中提及道。

基金经理跟投自家的私募产品,通常是与持有人“共进退”、“共担风险收益”的举措。

李蓓在当下的时点释放跟投信息,显然也是在释放对自家产品的信心。

未来有待观察

尽管距离投资回报最凸显,规模增长最快的阶段已过去了近三年,但李蓓早去年末、今年初,李蓓不断在多个公开场合“唱多”权益资产。

虽然她的产品定位是宏观对冲——理论上构建多元资产的多空头寸——但她产品的净值,确实在一段时期内和宽基指数“同频”。

不过比较令人“意外”的是:今年1月份市场巨震前后,李蓓的产品表现和指数有所“脱钩”,明显没有前几年跟的那么紧。

这显然是一个新的变化。

李蓓会重振2019年到2020年的雄风么?

外界并不知道,只能拭目以待。